SWEAT прогноз цены

Прогноз SWEAT (SWEAT) на декабрь 2025

Обзор текущей рыночной ситуации SWEATUSDT

На момент анализа токен SWEAT торгуется в критически низком ценовом диапазоне, приближаясь к нулевым значениям. Такая ситуация создает как серьезные риски, так и потенциальные возможности для опытных трейдеров, готовых работать с высоковолатильными активами.

Текущая цена практически равна нулю, что указывает на серьезные фундаментальные проблемы проекта или временные технические сложности. Важно понимать, что торговля такими активами требует особой осторожности и глубокого понимания рыночной динамики.

Анализ трендовых индикаторов и скользящих средних

Состояние скользящих средних (SMA и EMA)

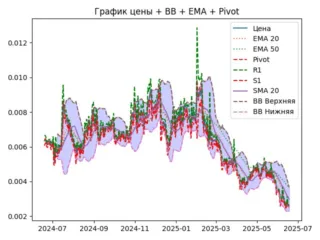

Анализ скользящих средних показывает критическую картину для SWEATUSDT. Цена находится значительно ниже всех ключевых скользящих средних, что создает мощное медвежье давление на актив.

Экспоненциальные скользящие средние демонстрируют следующие значения: EMA20, EMA50 и EMA100 практически равны нулю, в то время как EMA200 составляет 0.01 USDT. Такое расположение скользящих средних формирует классическую медвежью конфигурацию, где краткосрочные средние находятся ниже долгосрочных.

Направление основного тренда

Нисходящий тренд, зафиксированный техническими индикаторами, подтверждается расположением цены относительно скользящих средних. Медвежье давление остается доминирующим фактором, определяющим краткосрочную динамику актива.

Осцилляторы и их сигналы

Индекс относительной силы (RSI)

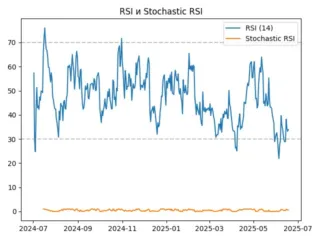

RSI находится на уровне 33.92, что соответствует нейтральной зоне с небольшим смещением в сторону перепроданности. Это значение указывает на отсутствие экстремального давления продавцов, но не дает четких сигналов для входа в позицию.

Важно отметить, что при работе с активами, торгующимися в критически низких ценовых диапазонах, традиционные уровни RSI могут давать ложные сигналы из-за специфики ценообразования.

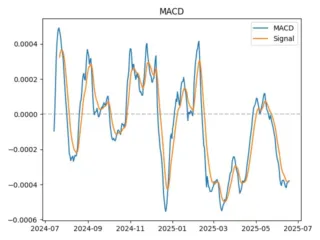

MACD и его интерпретация

Индикатор MACD показывает значения -0.00/-0.00, что технически можно интерпретировать как потенциальный бычий сигнал. Однако при столь низких абсолютных значениях цены данный сигнал требует дополнительного подтверждения другими индикаторами.

Стохастический RSI

Stochastic RSI на уровне 0.67 находится в нейтральной зоне, не предоставляя четких торговых сигналов. Этот индикатор может быть полезен для определения краткосрочных разворотов, но требует подтверждения.

Анализ волатильности и силы тренда

Индекс товарного канала (CCI)

CCI показывает значение -101.19, что указывает на состояние перепроданности актива. Это может сигнализировать о потенциальном техническом отскоке, если появятся подтверждающие сигналы от других индикаторов.

Средний истинный диапазон (ATR)

ATR практически равен нулю, что парадоксально указывает на высокую волатильность в контексте крайне низких абсолютных цен. Такая ситуация создает сложности для расчета размеров позиций и управления рисками.

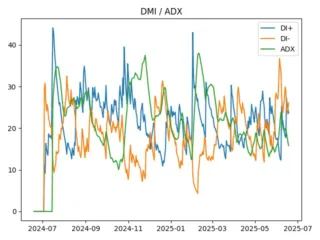

Индекс направленного движения (ADX и DMI)

ADX на уровне 15.81 свидетельствует о слабости текущего тренда, несмотря на медвежье направление. DMI показывает превосходство медвежьих сил (DI- = 26.1) над бычьими (DI+ = 23.6), но разница невелика.

Паттерны и графические формации

Анализ свечных паттернов

Текущий свечной паттерн типа "Доджи" указывает на неопределенность рынка и потенциальную смену тренда. В сочетании с низкими абсолютными ценами этот паттерн может предвещать период консолидации или технический отскок.

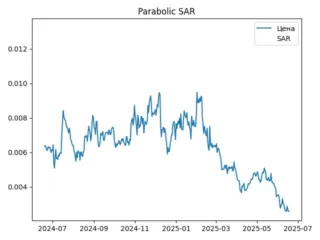

Параболический SAR

Параболический SAR находится выше текущей цены, подтверждая медвежий характер движения. Этот индикатор будет давать сигнал к смене тренда только при пробое цены выше уровня SAR.

Объемные индикаторы и рыночная активность

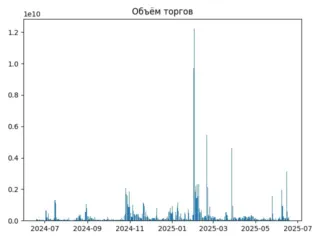

Анализ объема торгов

Объем торгов составляет 237,655,320, что можно классифицировать как средний или низкий уровень активности. В контексте экстремально низких цен такой объем может указывать на ограниченный интерес участников рынка к данному активу.

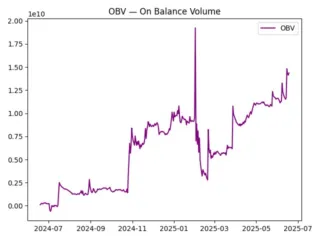

On-Balance Volume (OBV)

Растущий OBV создает интересную дивергенцию с падающей ценой, что может сигнализировать о накоплении актива крупными игроками или техническом характере текущего снижения.

Уровни поддержки и сопротивления

Анализ уровней Фибоначчи

Уровни коррекции Фибоначчи показывают критически сжатый диапазон:

23.6%: 0.01 USDT

38.2%: 0.01 USDT

50%: 0.01 USDT

61.8%: 0.01 USDT

78.6%: 0.00 USDT

Такое расположение уровней указывает на отсутствие значимых технических ориентиров для краткосрочной торговли.

Pivot Points и ключевые уровни

Основной пивот-поинт находится на нулевом уровне, как и уровни сопротивления R1 и поддержки S1. Это создает сложности для применения традиционных стратегий на основе уровней поддержки и сопротивления.

Дивергенции и их торговое значение

Бычья дивергенция RSI

Выявленная бычья дивергенция между падающей ценой и растущим RSI представляет наибольший интерес для трейдеров. Такая дивергенция часто предшествует смене тренда и может сигнализировать о формировании локального дна.

Однако важно помнить, что дивергенции в условиях экстремально низких цен могут быть менее надежными, чем в обычных торговых диапазонах.

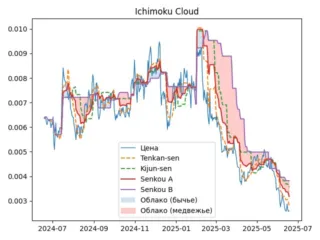

Анализ системы Ichimoku

Интерпретация облака Ишимоку

Медвежий кросс в системе Ichimoku подтверждает общую негативную динамику актива. Этот сигнал указывает на возможное продолжение снижения в среднесрочной перспективе.

Для смены сигнала на бычий необходим пробой цены выше облака Ишимоку и формирование бычьего кросса линий Tenkan и Kijun.

Bollinger Bands и рыночная волатильность

Позиция цены относительно полос Боллинджера

Цена находится в пределах полос Боллинджера, что классифицируется как нейтральная ситуация. Однако при столь низких абсолютных значениях цены интерпретация этого индикатора требует особой осторожности.

Сезонность и временные факторы

Анализ торговых диапазонов

Диапазоны торговли за различные периоды показывают критическое сжатие:

Дневной диапазон: 0.00 – 0.00 USDT

Недельный диапазон: 0.00 – 0.00 USDT

Месячный диапазон: 0.00 – 0.00 USDT

Годовой диапазон: -0.00 – 0.01 USDT

Такое сжатие диапазонов указывает на критическое состояние актива и потенциальную подготовку к значительному движению.

Риск-менеджмент при торговле SWEATUSDT

Особые риски низколиквидных активов

Торговля активами с критически низкими ценами несет особые риски, включая высокие спреды, низкую ликвидность и возможность манипуляций. Трейдеры должны использовать минимальные размеры позиций и строгий контроль рисков.

Рекомендации по управлению капиталом

При работе с SWEATUSDT рекомендуется не рисковать более чем 1-2% капитала в одной сделке. Использование стоп-лоссов может быть затруднено из-за высокой волатильности и низкой ликвидности.

Краткосрочные торговые стратегии

Стратегия отскока от перепроданности

Учитывая сигналы перепроданности от CCI и потенциальную бычью дивергенцию RSI, возможна стратегия покупки на техническом отскоке. Однако такая стратегия требует быстрого фиксирования прибыли и строгого контроля рисков.

Стратегия пробоя

Альтернативной стратегией может быть ожидание четкого пробоя ключевых технических уровней с подтверждением объемом. В текущих условиях это может быть пробой выше 0.01 USDT с увеличением объемов.

Среднесрочный и долгосрочный прогноз

Фундаментальные факторы

Для формирования среднесрочного прогноза критически важно учитывать фундаментальные факторы, влияющие на проект SWEAT. Текущие технические показатели указывают на серьезные проблемы, которые могут иметь фундаментальную природу.

Сценарии развития событий

Базовый сценарий предполагает продолжение консолидации в критически низком диапазоне с возможными техническими отскоками. Оптимистичный сценарий включает восстановление интереса к проекту и постепенный рост цены. Пессимистичный сценарий предусматривает дальнейшее снижение к нулевым значениям.

Заключение и ключевые выводы

Технический анализ SWEATUSDT выявляет критическое состояние актива с признаками глубокой перепроданности и потенциальными сигналами разворота. Бычья дивергенция RSI и растущий OBV создают интересные возможности, но требуют крайне осторожного подхода.

Прогнозируемая цена

Калькулятор исторической доходности

Доходность за выбранный период

Итого: -18,14 $-18.14%

Расчет на основе динамики стоимости криптовалюты за период с 15.11.2025 по 15.12.2025

читай другие прогнозы

- OZONПрогнозы акций Озон (OZON)4 135,00 ₽+5.20%

- STRKПрогнозы криптовалюты Starknet (STRK)0,10 $+97.71%

- TATNПрогнозы акций Татнефть (TATN)606,10 ₽-1.01%

- RAGRПрогнозы акций РусАгро (RAGR)119,12 ₽+25.92%

- ASTERПрогнозы криптовалюты Aster (ASTER)0,83 $+178.35%

- VTBRПрогноз акций ВТБ на фоне роста чистой прибыли за полугодие71,79 ₽+11.44%

- PLZLПрогнозы акций Полюс (PLZL)2 286,20 ₽+7.16%

- UNIПрогнозы криптовалюты Uniswap (UNI)5,07 $+491.48%

- HEADПрогнозы акций Хэдхантер (HEAD)2 942,00 ₽+27.46%

- CNRUПрогнозы акций Циан (CNRU)620,00 ₽-19.35%

- MGNTПрогнозы акций Магнит (MGNT)3 104,50 ₽+19.18%

- CBOMПрогнозы акций МКБ (CBOM)7,38 ₽-5.20%

- ZKCПрогнозы криптовалюты Boundless (ZKC)0,11 $+361.68%

- FIXRПрогнозы акций Fix Price (FIXR)0,60 ₽+11.37%

- PHORПрогнозы акций ФосАгро (PHOR)6 441,00 ₽+27.31%

- MGKLПрогнозы акций МГКЛ (MGKL)2,40 ₽+18.70%

- MTLRПрогнозы акций Мечел (MTLR)77,13 ₽-22.21%

- TONПрогнозы криптовалюты Toncoin (TON)1,48 $+203.85%

- UGLDПрогнозы акций Южуралзолото (UGLD)0,47 ₽+58.39%

- SPBEПрогнозы акций СПБ Биржа (SPBE)258,90 ₽-22.75%

FAQ

На 15.12.2025 курс SWEAT (SWEAT) составляет 0 $. Прогнозная стоимость — 0 $, консенсус аналитиков — Покупать.

Прогноз на декабрь показывает, что цена SWEAT (SWEAT) может достичь 0 $. Потенциальная доходность оценивается в -18.14%.

При текущей цене 0 $ и прогнозе 0 $ аналитики дают консенсус Покупать. Ожидаемая прибыльность может составить -18.14%.

Перспективы SWEAT (SWEAT) на декабрь выглядят следующим образом: прогнозная стоимость 0 $, консенсус Покупать, ожидаемая доходность — -18.14%.

Консенсус аналитиков по SWEAT равен Покупать. При цене 0 $ прогнозная стоимость — 0 $, ожидаемая доходность -18.14%.

На 15.12.2025 SWEAT (SWEAT) имеет доходность -18.14%. Прогнозная цена — 0 $, текущий курс — 0 $.

По прогнозам аналитиков, SWEAT (SWEAT) может вырасти до 0 $. При текущей цене 0 $ это соответствует доходности -18.14%.

В среднесрочной перспективе SWEAT (SWEAT) оценивается на уровне 0 $. Консенсус — Покупать, потенциальная прибыльность -18.14%.

При цене 0 $ и прогнозе 0 $ аналитики дают консенсус Покупать. Ожидаемая доходность -18.14%, что может указывать на стратегию «держать».

Аналитики дают консенсус Покупать. Прогнозная стоимость SWEAT (SWEAT) — 0 $, текущая цена 0 $, ожидаемая доходность -18.14%.

Пока без коментариев

Будьте первым, кто поделится своими мыслями об