RepubliK прогноз цены

Прогноз RepubliK (RPK) на декабрь 2025

Анализ текущего ценового движения RPKUSDT

Обзор актуальной цены и тренда

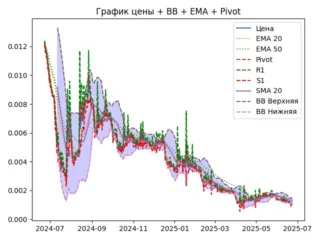

На момент анализа торговая пара RPKUSDT демонстрирует крайне низкие значения, торгуясь практически на нулевых отметках. Текущий нисходящий тренд указывает на серьезное давление продавцов на рынке. Такое ценовое поведение требует особого внимания к техническим индикаторам и анализу объемов.

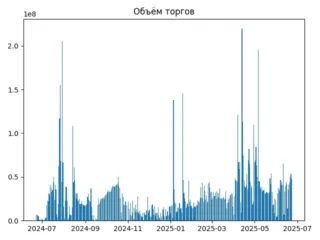

Динамика объемов торгов

Высокий торговый объем в размере 47,642,472 единиц свидетельствует о значительной активности участников рынка. Несмотря на медвежий тренд, такие объемы могут указывать на формирование важных технических уровней или потенциальное изменение направления движения.

Детальный анализ скользящих средних

Простые скользящие средние (SMA)

Анализ простых скользящих средних показывает, что текущая цена находится ниже всех ключевых уровней SMA. Это создает дополнительное давление на цену и подтверждает силу нисходящего тренда. Трейдерам следует внимательно отслеживать моменты приближения цены к этим уровням, поскольку они могут выступать в качестве динамического сопротивления.

Экспоненциальные скользящие средние (EMA)

Показатели экспоненциальных скользящих средних (EMA20, EMA50, EMA100, EMA200) находятся на нулевых отметках, что соответствует общей картине рынка. EMA более чувствительны к последним ценовым изменениям и могут раньше других индикаторов сигнализировать о потенциальном развороте тренда.

Стратегии использования EMA в торговле

Трейдеры могут применять стратегии пересечения EMA для определения точек входа. Когда быстрая EMA пересекает медленную снизу вверх, это может сигнализировать о начале восходящего движения. Однако в условиях сильного медвежьего тренда такие сигналы требуют дополнительного подтверждения.

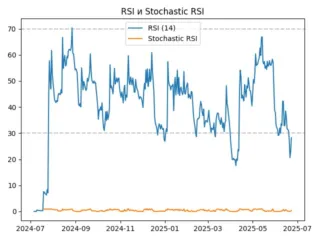

Осцилляторы и индикаторы перепроданности

Индекс относительной силы (RSI)

Значение RSI на уровне 28.29 четко указывает на состояние перепроданности актива. Этот показатель ниже критической отметки в 30 пунктов, что традиционно рассматривается как потенциальный сигнал для коррекционного отскока или разворота тренда.

Интерпретация сигналов RSI

Перепроданность по RSI не всегда означает немедленный разворот. В условиях сильного тренда актив может оставаться в зоне перепроданности продолжительное время. Трейдерам рекомендуется дождаться выхода RSI из зоны ниже 30 и формирования дивергенции с ценой.

Commodity Channel Index (CCI)

Показатель CCI на отметке -160.47 также подтверждает состояние перепроданности. Значения ниже -100 указывают на экстремальные рыночные условия, которые часто предшествуют техническим коррекциям.

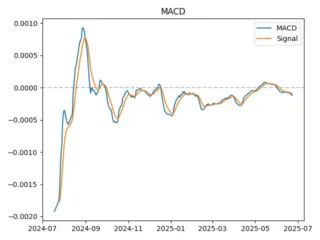

MACD и анализ конвергенции-дивергенции

Текущие показатели MACD

Индикатор MACD демонстрирует медвежий сигнал с отрицательными значениями как основной линии, так и сигнальной. Это подтверждает преобладание нисходящего импульса на рынке. Гистограмма MACD также находится в отрицательной зоне, указывая на усиление медвежьего тренда.

Стратегии торговли с MACD

Трейдеры должны внимательно следить за потенциальными пересечениями линий MACD и формированием бычьих дивергенций. Переход гистограммы в положительную зону может стать первым сигналом об ослаблении медвежьего тренда.

Stochastic RSI и краткосрочная динамика

Анализ Stochastic RSI

Значение Stochastic RSI на уровне 0.35 характеризуется как нейтральное, что несколько контрастирует с другими индикаторами перепроданности. Этот осциллятор более чувствителен к краткосрочным изменениям и может раньше других сигнализировать о потенциальных разворотах.

Индикатор ATR и оценка волатильности

Средний истинный диапазон (ATR)

Несмотря на нулевые значения ATR, аналитики отмечают высокую волатильность на рынке. Это кажущееся противоречие объясняется специфическими условиями торговли данной пары. Высокая волатильность создает как дополнительные риски, так и возможности для получения прибыли.

Управление рисками в условиях высокой волатильности

Трейдерам следует особенно внимательно подходить к управлению рисками, используя соответствующие размеры позиций и стоп-лоссы. Высокая волатильность требует более широких стоп-лоссов для избежания преждевременного закрытия позиций.

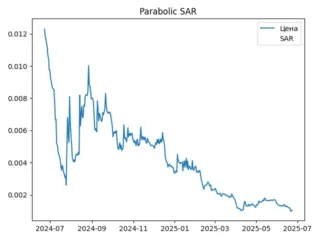

Parabolic SAR и определение тренда

Сигналы Parabolic SAR

Индикатор Parabolic SAR находится выше текущей цены, что подтверждает медвежий характер тренда. Этот индикатор особенно эффективен в трендовых рынках и помогает определить оптимальные точки для размещения trailing stop-лоссов.

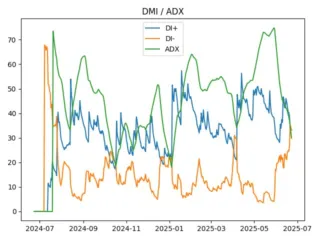

ADX и сила тренда

Анализ индикатора ADX

Значение ADX на уровне 29.88 указывает на наличие сильного тренда на рынке. Показатели выше 25 традиционно рассматриваются как индикация развитого тренда, что подтверждает устойчивость текущего нисходящего движения.

Directional Movement Index (DMI)

Интересно отметить, что показатели DMI демонстрируют DI+ (33.3) слегка превышающий DI- (33.2), что можно интерпретировать как потенциальный бычий сигнал. Это создает некоторое противоречие с общей медвежьей картиной и требует дополнительного наблюдения.

Объемный анализ и индикатор OBV

On-Balance Volume (OBV)

Падающий индикатор OBV указывает на то, что объем не подтверждает какие-либо попытки роста цены. Это негативный сигнал, поскольку здоровое восходящее движение должно сопровождаться увеличением объемов.

Значение объемного анализа

Анализ объемов критически важен для подтверждения ценовых движений. Расхождение между ценой и объемом часто предшествует значительным разворотам тренда.

Bollinger Bands и анализ волатильности

Текущее положение относительно полос Боллинджера

Цена находится в пределах полос Боллинджера, что характеризуется как нейтральное состояние. Однако в контексте других индикаторов это может указывать на период консолидации перед следующим значительным движением.

Уровни поддержки и сопротивления (Pivot Points)

Анализ опорных точек

Все уровни Pivot, включая основной уровень, R1 и S1, находятся на нулевых отметках. Это создает особые условия для технического анализа и требует поиска альтернативных методов определения ключевых уровней.

Ichimoku и комплексный анализ тренда

Медвежий кросс Ichimoku

Система Ichimoku демонстрирует медвежий кросс, что является сильным сигналом для возможного продолжения снижения. Этот комплексный индикатор учитывает множество факторов и часто предоставляет надежные сигналы о направлении тренда.

Уровни Фибоначчи и потенциальные цели

Анализ коррекционных уровней

Уровни Фибоначчи показывают потенциальные области поддержки и сопротивления:

23.6% (0.01) — первый уровень сопротивления

38.2% (0.01) — ключевой уровень коррекции

50% (0.01) — психологически важный уровень

61.8% (0.01) — золотая коррекция

78.6% (0.00) — глубокая коррекция

Стратегии торговли с уровнями Фибоначчи

Трейдеры могут использовать эти уровни для планирования входов и выходов. Отскоки от уровней Фибоначчи часто предоставляют хорошие возможности для краткосрочной торговли.

Временные диапазоны и исторические данные

Анализ различных временных рамок

Диапазоны торгов на различных временных интервалах показывают:

1 день: 0.00 – 0.00

1 неделя: 0.00 – 0.00

1 месяц: 0.00 – 0.00

1 год: -0.00 – 0.00

Такие данные указывают на период крайне низкой активности или технических проблем с котировками.

Рекомендации и стратегии торговли

Краткосрочные торговые стратегии

В текущих условиях рекомендуется:

Ожидание подтверждения разворота от множественных индикаторов

Использование небольших размеров позиций из-за высокой неопределенности

Установка широких стоп-лоссов для учета волатильности

Мониторинг объемов для подтверждения движений

Долгосрочные инвестиционные подходы

Долгосрочным инвесторам следует дождаться четких сигналов стабилизации и формирования устойчивых уровней поддержки перед рассмотрением входа в позицию.

Заключение и прогноз

Технический анализ RPKUSDT выявляет сложную картину с преобладанием медвежьих сигналов, но наличием индикаторов перепроданности. Трейдерам необходимо проявлять крайнюю осторожность и дождаться более четких сигналов разворота перед открытием длинных позиций. Ключевыми факторами для наблюдения остаются объемы, поведение RSI в зоне перепроданности и потенциальные дивергенции с ценовым движением.

Прогнозируемая цена

Калькулятор исторической доходности

Доходность за выбранный период

Итого: -2,18 $-2.18%

Расчет на основе динамики стоимости криптовалюты за период с 15.11.2025 по 15.12.2025

читай другие прогнозы

- OZONПрогнозы акций Озон (OZON)4 135,00 ₽+5.20%

- STRKПрогнозы криптовалюты Starknet (STRK)0,10 $+95.88%

- TATNПрогнозы акций Татнефть (TATN)606,10 ₽-1.01%

- RAGRПрогнозы акций РусАгро (RAGR)119,16 ₽+25.88%

- ASTERПрогнозы криптовалюты Aster (ASTER)0,84 $+175.42%

- VTBRПрогноз акций ВТБ на фоне роста чистой прибыли за полугодие71,77 ₽+11.47%

- PLZLПрогнозы акций Полюс (PLZL)2 286,20 ₽+7.16%

- UNIПрогнозы криптовалюты Uniswap (UNI)5,11 $+487.54%

- HEADПрогнозы акций Хэдхантер (HEAD)2 938,00 ₽+27.64%

- CNRUПрогнозы акций Циан (CNRU)619,40 ₽-19.28%

- MGNTПрогнозы акций Магнит (MGNT)3 105,00 ₽+19.16%

- CBOMПрогнозы акций МКБ (CBOM)7,38 ₽-5.14%

- ZKCПрогнозы криптовалюты Boundless (ZKC)0,11 $+358.30%

- FIXRПрогнозы акций Fix Price (FIXR)0,60 ₽+11.37%

- PHORПрогнозы акций ФосАгро (PHOR)6 445,00 ₽+27.23%

- MGKLПрогнозы акций МГКЛ (MGKL)2,40 ₽+18.68%

- MTLRПрогнозы акций Мечел (MTLR)77,12 ₽-22.20%

- TONПрогнозы криптовалюты Toncoin (TON)1,49 $+202.22%

- UGLDПрогнозы акций Южуралзолото (UGLD)0,47 ₽+58.73%

- SPBEПрогнозы акций СПБ Биржа (SPBE)258,90 ₽-22.75%

FAQ

На 15.12.2025 курс RepubliK (RPK) составляет 0 $. Прогнозная стоимость — 0 $, консенсус аналитиков — Покупать.

Прогноз на декабрь показывает, что цена RepubliK (RPK) может достичь 0 $. Потенциальная доходность оценивается в -2.18%.

При текущей цене 0 $ и прогнозе 0 $ аналитики дают консенсус Покупать. Ожидаемая прибыльность может составить -2.18%.

Перспективы RepubliK (RPK) на декабрь выглядят следующим образом: прогнозная стоимость 0 $, консенсус Покупать, ожидаемая доходность — -2.18%.

Консенсус аналитиков по RepubliK равен Покупать. При цене 0 $ прогнозная стоимость — 0 $, ожидаемая доходность -2.18%.

На 15.12.2025 RepubliK (RPK) имеет доходность -2.18%. Прогнозная цена — 0 $, текущий курс — 0 $.

По прогнозам аналитиков, RepubliK (RPK) может вырасти до 0 $. При текущей цене 0 $ это соответствует доходности -2.18%.

В среднесрочной перспективе RepubliK (RPK) оценивается на уровне 0 $. Консенсус — Покупать, потенциальная прибыльность -2.18%.

При цене 0 $ и прогнозе 0 $ аналитики дают консенсус Покупать. Ожидаемая доходность -2.18%, что может указывать на стратегию «держать».

Аналитики дают консенсус Покупать. Прогнозная стоимость RepubliK (RPK) — 0 $, текущая цена 0 $, ожидаемая доходность -2.18%.

Пока без коментариев

Будьте первым, кто поделится своими мыслями об