Everscale прогноз цены

Прогноз Everscale (EVER) на декабрь 2025

Обзор текущей рыночной ситуации EVERUSDT

Базовые характеристики торговой пары

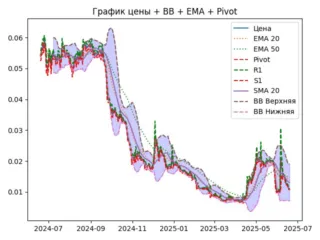

В настоящее время цена EVERUSDT находится на отметке 0.01 USDT, что отражает значительную коррекцию от исторических максимумов. Анализ ценовой динамики показывает, что токен находится в фазе консолидации после продолжительного нисходящего тренда.

Ключевые ценовые уровни

Рассматривая исторические данные, можно выделить критически важные уровни поддержки и сопротивления. Минимальное значение составляет 0.01 USDT, в то время как максимум достигал отметки 0.06 USDT, что демонстрирует потенциал для значительных ценовых движений в будущем.

Анализ скользящих средних и трендовых индикаторов

Простые скользящие средние (SMA)

Текущее положение цены относительно скользящих средних указывает на сохраняющееся медвежье давление. Цена торгуется ниже основных SMA, что свидетельствует о доминировании продавцов на рынке и необходимости ожидать пробоя ключевых уровней для смены тренда.

Экспоненциальные скользящие средние (EMA)

Анализ EMA демонстрирует интересную картину: EMA20, EMA50 и EMA100 находятся на одном уровне 0.01 USDT, в то время как EMA200 располагается на уровне 0.02 USDT. Такая конфигурация указывает на период консолидации и потенциальную подготовку к значительному ценовому движению.

Интерпретация сигналов EMA

Сближение краткосрочных экспоненциальных средних создает условия для формирования "золотого креста" или "мертвого креста" в зависимости от направления пробоя. Трейдерам следует внимательно следить за объемами торгов в момент потенциального пересечения.

Осцилляторы и индикаторы импульса

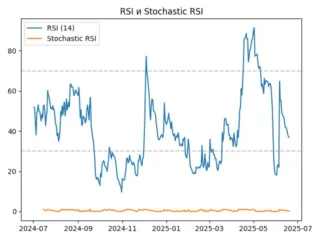

Индекс относительной силы (RSI)

RSI на уровне 36.84 находится в нейтральной зоне, что указывает на отсутствие экстремальных условий перекупленности или перепроданности. Такие значения часто предшествуют периодам консолидации или подготовки к новому трендовому движению.

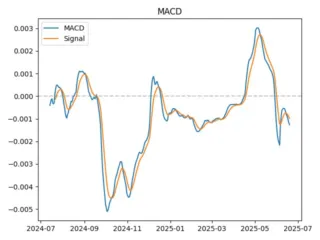

MACD индикатор

Значения MACD на уровне -0.00 с сигнальной линией -0.00 демонстрируют медвежий сигнал, хотя и в минимальном выражении. Близость к нулевой отметке может свидетельствовать о потенциальной смене направления импульса в ближайшем будущем.

Стратегии торговли на основе MACD

При работе с MACD в текущих условиях рекомендуется ожидать четкого пересечения сигнальной линии и гистограммы для подтверждения направления движения. Дивергенция между ценой и MACD может стать ранним сигналом разворота тренда.

Стохастический RSI

Значение Stochastic RSI на отметке 0.00 указывает на состояние перепроданности актива. Исторически такие экстремальные значения часто предшествуют техническим отскокам или формированию локальных минимумов.

Анализ трендовых индикаторов

Commodity Channel Index (CCI)

CCI на уровне -61.13 остается в нейтральной зоне, не достигая экстремальных значений +100 или -100. Такие показания указывают на отсутствие сильного импульса в любом направлении и возможность формирования боковых движений.

Average True Range (ATR)

Нулевое значение ATR может показаться необычным, но в контексте крайне низких цен и минимальной волатильности это отражает текущее состояние рынка. Трейдерам следует подготовиться к потенциальному увеличению волатильности.

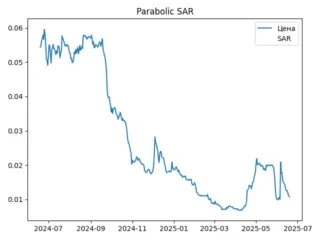

Parabolic SAR анализ

Индикатор Parabolic SAR на уровне 0.03, находящийся выше текущей цены, подтверждает медвежий тренд. Это служит дополнительным сигналом для осторожности при открытии длинных позиций до смены конфигурации индикатора.

Индикаторы силы тренда

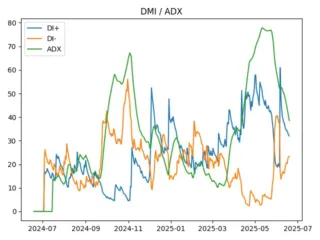

Average Directional Index (ADX)

Значение ADX 38.47 указывает на присутствие сильного тренда в рынке. Уровень выше 25 традиционно считается индикатором устойчивого трендового движения, что важно учитывать при планировании торговых стратегий.

Directional Movement Index (DMI)

Анализ DMI показывает интересную картину: DI+ (32.0) превышает DI- (23.4), что формально создает бычий сигнал. Однако это противоречие с общим медвежьим настроением рынка требует дополнительного подтверждения от других индикаторов.

Противоречивые сигналы DMI

Когда DMI показывает бычьи сигналы на фоне нисходящего тренда, это может указывать на формирование основания или подготовку к развороту. Трейдерам рекомендуется дождаться подтверждения от ценового действия.

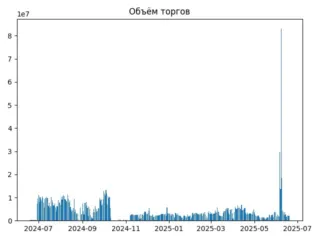

Объемный анализ и индикатор OBV

On-Balance Volume интерпретация

Падающий OBV при текущих ценовых уровнях создает негативную дивергенцию, указывая на то, что объем не подтверждает потенциальные попытки роста цены. Это важный сигнал для трейдеров, планирующих длинные позиции.

Анализ торговых объемов

Торговый объем в размере 2,112,334 характеризуется как средний или низкий, что типично для периодов консолидации. Увеличение объемов может стать катализатором для выхода из текущего ценового диапазона.

Технический анализ с использованием полос Боллинджера

Интерпретация сигналов Bollinger Bands

Нахождение цены в пределах полос Боллинджера указывает на нейтральное состояние рынка. Сужение полос может предшествовать периоду повышенной волатильности, известному как "выжимание волатильности".

Стратегии торговли в диапазоне

При торговле внутри полос Боллинджера эффективными могут быть стратегии покупки у нижней границы и продажи у верхней границы до момента четкого пробоя с подтверждением объемом.

Уровни поддержки и сопротивления

Pivot Points анализ

Все ключевые уровни Pivot Points сконцентрированы на отметке 0.01 USDT, что подчеркивает критическую важность данного ценового уровня. Пробой ниже может открыть путь к дальнейшему снижению, в то время как закрепление выше создаст основу для восстановления.

Психологические уровни

Уровень 0.01 USDT имеет не только техническое, но и психологическое значение как круглое число. Реакция участников рынка на данном уровне может быть более выраженной по сравнению с промежуточными значениями.

Анализ индикатора Ichimoku

Медвежий кросс и его значение

Формирование медвежьего кросса в системе Ichimoku указывает на возможное продолжение снижения. Этот сигнал требует подтверждения от других компонентов системы, включая положение цены относительно облака Kumo.

Стратегии на основе Ichimoku

При работе с сигналами Ichimoku в медвежьем рынке рекомендуется использовать консервативные подходы к управлению рисками и ожидать дополнительных подтверждений перед входом в позицию.

Коррекционные уровни Фибоначчи

Ключевые уровни коррекции

Анализ уровней Фибоначчи выявляет следующие критические зоны:

23.6% (0.05 USDT) - первый уровень сопротивления

38.2% (0.04 USDT) - средний уровень коррекции

50% (0.03 USDT) - психологически важный уровень

61.8% (0.03 USDT) - золотое сечение

78.6% (0.02 USDT) - глубокая коррекция

Применение уровней Фибоначчи в торговле

Уровни Фибоначчи могут служить ориентирами для размещения целей прибыли при восходящих движениях или уровнями поддержки при продолжении нисходящего тренда. Особое внимание следует уделить уровню 61.8% как наиболее значимому.

Временные диапазоны и волатильность

Краткосрочная перспектива (1 день)

Дневной диапазон 0.01 – 0.01 USDT демонстрирует крайне низкую внутридневную волатильность. Такая стабильность может предшествовать значительным ценовым движениям в любом направлении.

Среднесрочный анализ (неделя и месяц)

Недельный диапазон 0.00 – 0.02 USDT и месячный диапазон -0.00 – 0.02 USDT показывают ограниченные ценовые колебания, что характерно для периодов накопления или распределения.

Долгосрочная перспектива (год)

Годовой диапазон -0.01 – 0.03 USDT включает отрицательные значения, что может указывать на технические особенности расчета или экстремальные рыночные условия в прошлом.

Торговые стратегии и рекомендации

Консервативный подход

Для консервативных инвесторов рекомендуется выжидательная стратегия с фокусом на подтверждение смены тренда через множественные индикаторы. Вход в позицию следует осуществлять только после четкого пробоя ключевых уровней с подтверждением объемом.

Агрессивные стратегии

Агрессивные трейдеры могут рассматривать текущие уровни как потенциальную зону накопления, однако обязательно с жестким управлением рисками и готовностью к быстрому закрытию позиций при негативном развитии событий.

Управление рисками

Независимо от выбранной стратегии, критически важно соблюдать принципы управления рисками: не рисковать более 2-3% капитала на одну сделку, использовать стоп-лоссы и избегать усреднения убыточных позиций без четкого плана.

Заключение и прогноз

Технический анализ EVERUSDT демонстрирует сложную картину с противоречивыми сигналами различных индикаторов. Нисходящий тренд сохраняется, но появляются признаки возможной стабилизации на текущих уровнях. Ключевыми факторами для смены тренда станут пробой уровня 0.01 USDT с ростом объемов и подтверждение от основных технических индикаторов.

Прогнозируемая цена

Калькулятор исторической доходности

Доходность за выбранный период

Итого: -1,74 $-1.74%

Расчет на основе динамики стоимости криптовалюты за период с 15.11.2025 по 15.12.2025

читай другие прогнозы

- OZONПрогнозы акций Озон (OZON)4 135,00 ₽+5.20%

- STRKПрогнозы криптовалюты Starknet (STRK)0,10 $+95.47%

- TATNПрогнозы акций Татнефть (TATN)606,10 ₽-1.01%

- RAGRПрогнозы акций РусАгро (RAGR)119,16 ₽+25.88%

- ASTERПрогнозы криптовалюты Aster (ASTER)0,84 $+174.76%

- VTBRПрогноз акций ВТБ на фоне роста чистой прибыли за полугодие71,77 ₽+11.47%

- PLZLПрогнозы акций Полюс (PLZL)2 286,20 ₽+7.16%

- UNIПрогнозы криптовалюты Uniswap (UNI)5,12 $+485.71%

- HEADПрогнозы акций Хэдхантер (HEAD)2 935,00 ₽+27.77%

- CNRUПрогнозы акций Циан (CNRU)619,40 ₽-19.28%

- MGNTПрогнозы акций Магнит (MGNT)3 105,00 ₽+19.16%

- CBOMПрогнозы акций МКБ (CBOM)7,38 ₽-5.14%

- ZKCПрогнозы криптовалюты Boundless (ZKC)0,11 $+362.11%

- FIXRПрогнозы акций Fix Price (FIXR)0,60 ₽+11.37%

- PHORПрогнозы акций ФосАгро (PHOR)6 445,00 ₽+27.23%

- MGKLПрогнозы акций МГКЛ (MGKL)2,40 ₽+18.68%

- MTLRПрогнозы акций Мечел (MTLR)77,12 ₽-22.20%

- TONПрогнозы криптовалюты Toncoin (TON)1,49 $+202.01%

- UGLDПрогнозы акций Южуралзолото (UGLD)0,47 ₽+58.70%

- SPBEПрогнозы акций СПБ Биржа (SPBE)258,90 ₽-22.75%

FAQ

На 15.12.2025 курс Everscale (EVER) составляет 0,01 $. Прогнозная стоимость — 0,01 $, консенсус аналитиков — Покупать.

Прогноз на декабрь показывает, что цена Everscale (EVER) может достичь 0,01 $. Потенциальная доходность оценивается в +27.09%.

При текущей цене 0,01 $ и прогнозе 0,01 $ аналитики дают консенсус Покупать. Ожидаемая прибыльность может составить +27.09%.

Перспективы Everscale (EVER) на декабрь выглядят следующим образом: прогнозная стоимость 0,01 $, консенсус Покупать, ожидаемая доходность — +27.09%.

Консенсус аналитиков по Everscale равен Покупать. При цене 0,01 $ прогнозная стоимость — 0,01 $, ожидаемая доходность +27.09%.

На 15.12.2025 Everscale (EVER) имеет доходность +27.09%. Прогнозная цена — 0,01 $, текущий курс — 0,01 $.

По прогнозам аналитиков, Everscale (EVER) может вырасти до 0,01 $. При текущей цене 0,01 $ это соответствует доходности +27.09%.

В среднесрочной перспективе Everscale (EVER) оценивается на уровне 0,01 $. Консенсус — Покупать, потенциальная прибыльность +27.09%.

При цене 0,01 $ и прогнозе 0,01 $ аналитики дают консенсус Покупать. Ожидаемая доходность +27.09%, что может указывать на стратегию «держать».

Аналитики дают консенсус Покупать. Прогнозная стоимость Everscale (EVER) — 0,01 $, текущая цена 0,01 $, ожидаемая доходность +27.09%.

Пока без коментариев

Будьте первым, кто поделится своими мыслями об