Catizen прогноз цены

Прогноз Catizen (CATI) на январь 2025

На момент анализа цена CATIUSDT составляет 0.09 USDT, что отражает текущее состояние рынка в условиях бокового тренда. Данная ценовая отметка является критически важной для понимания дальнейшего движения актива и формирования торговых стратегий.

Общая характеристика торговой пары

CATIUSDT демонстрирует типичные признаки консолидации с элементами неопределенности направления. Высокий торговый объем в 33,253,118 единиц указывает на значительный интерес участников рынка к данному активу, что может способствовать формированию четкого тренда в ближайшем будущем.

Анализ скользящих средних (SMA и EMA)

Простые скользящие средние (SMA)

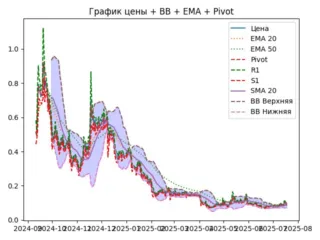

Расположение цены относительно скользящих средних предоставляет важную информацию о среднесрочных и долгосрочных тенденциях. Текущая ситуация показывает, что цена находится выше 50-периодной SMA, но остается ниже 200-периодной, что сигнализирует о возможном начале восстановительного движения.

Экспоненциальные скользящие средние (EMA)

Анализ экспоненциальных скользящих средних выявляет следующую картину:

EMA20 = 0.09 USDT (совпадает с текущей ценой)

EMA50 = 0.09 USDT (поддержка на текущем уровне)

EMA100 = 0.10 USDT (ближайшее сопротивление)

EMA200 = 0.15 USDT (долгосрочное сопротивление)

Данное расположение EMA указывает на формирование потенциальной базы для будущего роста, при этом ключевым уровнем сопротивления остается отметка 0.10 USDT.

Индикаторы моментума и силы тренда

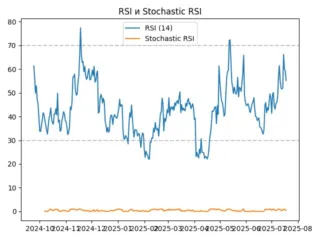

RSI (Relative Strength Index)

RSI на уровне 55.12 находится в нейтральной зоне, что указывает на отсутствие экстремальных состояний перекупленности или перепроданности. Данное значение создает благоприятные условия для движения в любом направлении, делая актив привлекательным для различных торговых стратегий.

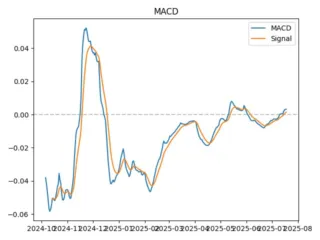

MACD (Moving Average Convergence Divergence)

Индикатор MACD показывает значения 0.00/0.00, что формально интерпретируется как бычий сигнал. Хотя сигнал не является сильным, он указывает на потенциальную возможность восходящего движения при появлении дополнительных подтверждающих факторов.

Stochastic RSI

Значение Stochastic RSI на уровне 0.52 подтверждает нейтральное состояние рынка. Данный индикатор не предоставляет четких сигналов для входа в позицию, требуя дополнительного анализа других технических факторов.

Дополнительные технические индикаторы

CCI (Commodity Channel Index)

CCI на уровне 98.77 остается в нейтральной зоне, не достигая экстремальных значений выше 100 или ниже -100. Это подтверждает текущее состояние консолидации и отсутствие сильного направленного движения.

ATR (Average True Range) и волатильность

Значение ATR на уровне 0.01 указывает на высокую волатильность актива. Это создает как дополнительные возможности для получения прибыли, так и повышенные риски, требующие особого внимания к управлению рисками.

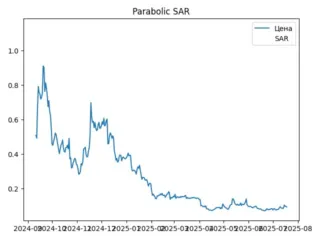

Parabolic SAR

Паrabolic SAR находится на уровне 0.09, располагаясь под текущей ценой, что генерирует бычий сигнал. Данный индикатор предполагает возможность дальнейшего роста при сохранении цены выше указанного уровня.

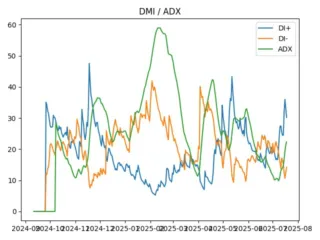

Анализ силы тренда и направленного движения

ADX (Average Directional Index)

ADX на уровне 22.35 указывает на слабый тренд. Значения ниже 25 традиционно интерпретируются как отсутствие сильного направленного движения, что соответствует текущему боковому тренду.

DMI (Directional Movement Index)

Анализ DMI показывает преобладание бычьих сил:

DI+ = 30.2 (бычье направленное движение)

DI- = 14.2 (медвежье направленное движение)

Превышение DI+ над DI- более чем в два раза является позитивным сигналом для потенциального роста.

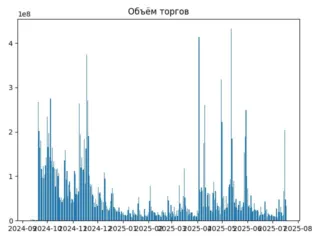

Объемный анализ

OBV (On-Balance Volume)

Падающий OBV представляет важное предупреждение для трейдеров. Несмотря на некоторые бычьи сигналы от других индикаторов, снижающийся объемный индикатор указывает на то, что рост цены не подтверждается соответствующим объемом торгов, что может ограничить потенциал восходящего движения.

Торговый объем

Высокий торговый объем в 33,253,118 единиц демонстрирует значительный интерес участников рынка. Это позитивный фактор для ликвидности и возможности исполнения крупных ордеров без значительного воздействия на цену.

Анализ уровней поддержки и сопротивления

Bollinger Bands

Расположение цены в пределах полос Боллинджера подтверждает нейтральное состояние рынка. Актив торгуется в середине диапазона, не приближаясь к экстремальным границам, что типично для периодов консолидации.

Pivot Points

Анализ pivot points предоставляет следующие ключевые уровни:

Центральный pivot: 0.10 USDT

Первое сопротивление (R1): 0.10 USDT

Первая поддержка (S1): 0.09 USDT

Текущая цена находится между поддержкой и сопротивлением, что подтверждает состояние равновесия.

Ichimoku Cloud Analysis

Интерпретация сигналов Ichimoku

Бычий кросс в системе Ichimoku указывает на возможность роста цены. Данный сигнал является одним из наиболее надежных в арсенале технического анализа, особенно при подтверждении другими индикаторами.

Фибоначчи ретрейсмент и проекции

Ключевые уровни Фибоначчи

Анализ уровней Фибоначчи выявляет важные ценовые зоны:

23.6% (0.88 USDT) - долгосрочное сопротивление

38.2% (0.73 USDT) - среднесрочная цель

50% (0.60 USDT) - критический уровень

61.8% (0.47 USDT) - сильная поддержка

78.6% (0.30 USDT) - экстремальная поддержка

Исторические экстремумы

Максимальное значение 1.13 USDT и минимум 0.07 USDT определяют полный торговый диапазон актива, предоставляя контекст для оценки текущих ценовых уровней.

Прогнозные диапазоны по временным периодам

Краткосрочные прогнозы

Дневной диапазон (0.08 – 0.10 USDT): Ожидаемое движение в пределах узкого коридора отражает текущую неопределенность рынка. Прорыв границ диапазона может сигнализировать о начале нового тренда.

Среднесрочные перспективы

Недельный диапазон (0.07 – 0.12 USDT): Расширение диапазона на недельном горизонте предполагает возможность более значительных ценовых колебаний с потенциалом роста до 33% от текущих уровней.

Месячный диапазон (0.04 – 0.15 USDT): Широкий месячный диапазон указывает на высокую неопределенность долгосрочного направления с возможностью как значительного роста, так и существенной коррекции.

Долгосрочный outlook

Годовой диапазон (-0.02 – 0.21 USDT): Прогнозный диапазон включает возможность снижения ниже нуля, что требует особого внимания к управлению рисками при долгосрочных инвестициях.

Торговые рекомендации и стратегии

Стратегия для краткосрочной торговли

Учитывая боковой тренд и высокую волатильность, рекомендуется применение стратегии торговли в диапазоне с четким определением уровней входа и выхода в пределах дневного коридора 0.08-0.10 USDT.

Среднесрочные инвестиционные подходы

Бычьи сигналы от DMI и Ichimoku создают основу для среднесрочных длинных позиций, но падающий OBV требует осторожности и дополнительного подтверждения роста объемов.

Управление рисками

Высокое значение ATR подчеркивает необходимость строгого соблюдения правил управления рисками, включая использование стоп-лоссов и позиционного сайзинга, адаптированного к волатильности актива.

Заключение и итоговая оценка

Технический анализ CATIUSDT выявляет смешанную картину с преобладанием нейтральных и слабо бычьих сигналов. Ключевые факторы для наблюдения включают поведение цены относительно уровня 0.10 USDT, динамику торговых объемов и подтверждение бычьих сигналов от системы Ichimoku.

Трейдерам рекомендуется проявлять осторожность, используя консервативные подходы к управлению рисками, и ожидать более четких сигналов направления тренда перед открытием значительных позиций. Текущее состояние рынка больше подходит для краткосрочной торговли в диапазоне, чем для агрессивных трендовых стратегий.

Прогнозируемая цена

Калькулятор исторической доходности

Доходность за выбранный период

Итого: -3,28 $-3.28%

Расчет на основе динамики стоимости криптовалюты за период с 20.12.2025 по 20.01.2026

читай другие прогнозы

- OZONПрогнозы акций Озон (OZON)4 501,50 ₽-3.37%

- STRKПрогнозы криптовалюты Starknet (STRK)0,08 $+139.29%

- TATNПрогнозы акций Татнефть (TATN)552,10 ₽+8.68%

- RAGRПрогнозы акций РусАгро (RAGR)113,96 ₽+31.63%

- ASTERПрогнозы криптовалюты Aster (ASTER)0,60 $+281.30%

- VTBRПрогноз акций ВТБ на фоне роста чистой прибыли за полугодие71,77 ₽+11.47%

- PLZLПрогнозы акций Полюс (PLZL)2 614,00 ₽-6.27%

- UNIПрогнозы криптовалюты Uniswap (UNI)4,90 $+512.37%

- HEADПрогнозы акций Хэдхантер (HEAD)2 910,00 ₽+28.87%

- CNRUПрогнозы акций Циан (CNRU)586,20 ₽-14.70%

- MGNTПрогнозы акций Магнит (MGNT)3 122,00 ₽+18.51%

- CBOMПрогнозы акций МКБ (CBOM)6,23 ₽+12.34%

- ZKCПрогнозы криптовалюты Boundless (ZKC)0,10 $+396.03%

- FIXRПрогнозы акций Fix Price (FIXR)0,58 ₽+15.26%

- PHORПрогнозы акций ФосАгро (PHOR)6 320,00 ₽+29.75%

- MGKLПрогнозы акций МГКЛ (MGKL)2,59 ₽+10.19%

- MTLRПрогнозы акций Мечел (MTLR)73,16 ₽-17.99%

- TONПрогнозы криптовалюты Toncoin (TON)1,56 $+188.09%

- UGLDПрогнозы акций Южуралзолото (UGLD)0,59 ₽+26.95%

- SPBEПрогнозы акций СПБ Биржа (SPBE)252,80 ₽-20.89%

FAQ

На 20.01.2026 курс Catizen (CATI) составляет 0,06 $. Прогнозная стоимость — 0,1 $, консенсус аналитиков — Покупать.

Прогноз на январь показывает, что цена Catizen (CATI) может достичь 0,1 $. Потенциальная доходность оценивается в -3.28%.

При текущей цене 0,06 $ и прогнозе 0,1 $ аналитики дают консенсус Покупать. Ожидаемая прибыльность может составить -3.28%.

Перспективы Catizen (CATI) на январь выглядят следующим образом: прогнозная стоимость 0,1 $, консенсус Покупать, ожидаемая доходность — -3.28%.

Консенсус аналитиков по Catizen равен Покупать. При цене 0,06 $ прогнозная стоимость — 0,1 $, ожидаемая доходность -3.28%.

На 20.01.2026 Catizen (CATI) имеет доходность -3.28%. Прогнозная цена — 0,1 $, текущий курс — 0,06 $.

По прогнозам аналитиков, Catizen (CATI) может вырасти до 0,1 $. При текущей цене 0,06 $ это соответствует доходности -3.28%.

В среднесрочной перспективе Catizen (CATI) оценивается на уровне 0,1 $. Консенсус — Покупать, потенциальная прибыльность -3.28%.

При цене 0,06 $ и прогнозе 0,1 $ аналитики дают консенсус Покупать. Ожидаемая доходность -3.28%, что может указывать на стратегию «держать».

Аналитики дают консенсус Покупать. Прогнозная стоимость Catizen (CATI) — 0,1 $, текущая цена 0,06 $, ожидаемая доходность -3.28%.

Пока без коментариев

Будьте первым, кто поделится своими мыслями об