SQD прогноз цены

Прогноз SQD (SQD) на август 2025

Торговая пара SQDUSDT демонстрирует признаки консолидации на уровне 0.15 USDT. Текущий объем торгов составляет 9,360,062 единиц, что характеризуется как средний или низкий показатель активности. Это может указывать на временное затишье перед значительными движениями цены или на снижение интереса участников рынка к данному активу.

Анализ волатильности

Показатель ATR (Average True Range) составляет 0.02, что свидетельствует о высокой волатильности актива. Высокая волатильность создает как возможности для получения прибыли, так и повышенные риски для трейдеров. Инвесторам следует учитывать этот фактор при планировании торговых стратегий.

Технический анализ основных индикаторов

Анализ скользящих средних (SMA и EMA)

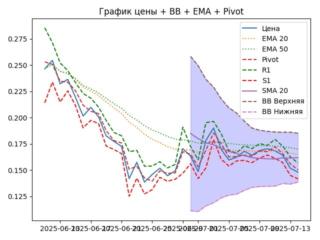

Скользящие средние являются одними из наиболее важных инструментов технического анализа. В настоящее время цена SQDUSDT находится ниже всех ключевых скользящих средних, что создает медвежье давление на актив.

Экспоненциальные скользящие средние показывают следующие значения:

EMA20: 0.16 USDT

EMA50: 0.17 USDT

EMA100: 0.17 USDT

EMA200: 0.17 USDT

Расположение цены ниже всех EMA подтверждает нисходящий тренд и указывает на необходимость осторожного подхода к покупкам.

Осцилляторы и индикаторы импульса

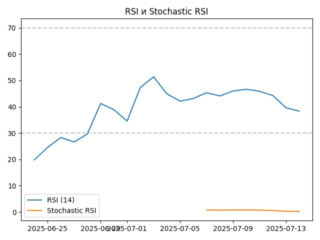

RSI (Relative Strength Index)

RSI(14) находится на уровне 38.35, что соответствует нейтральной зоне. Показатель не достиг экстремальных значений перепроданности (ниже 30) или перекупленности (выше 70), что указывает на отсутствие явных сигналов для входа в позицию на основе данного индикатора.

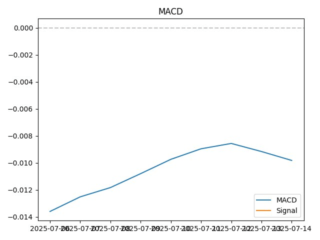

MACD (Moving Average Convergence Divergence)

MACD показывает значения -0.01 / -0.01, что интерпретируется как бычий сигнал. Несмотря на общий нисходящий тренд, MACD может указывать на потенциальное замедление медвежьего импульса или формирование основы для будущего восходящего движения.

Stochastic RSI

Показатель Stochastic RSI составляет 0.23, что также находится в нейтральной зоне. Данный индикатор подтверждает отсутствие экстремальных рыночных условий и необходимость дополнительного анализа для принятия торговых решений.

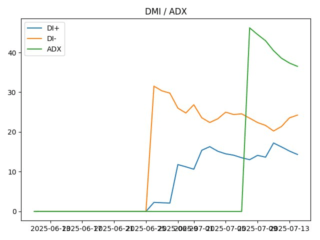

Индикатор тренда ADX

ADX (Average Directional Index) показывает значение 36.51, что свидетельствует о сильном тренде. Это важный сигнал для трейдеров, поскольку сильный тренд может продолжиться в текущем направлении.

Анализ DMI (Directional Movement Index)

DMI показывает DI+ (14.3) < DI- (24.2), что является медвежьим сигналом. Преобладание отрицательного направленного движения над положительным подтверждает нисходящий характер текущего тренда.

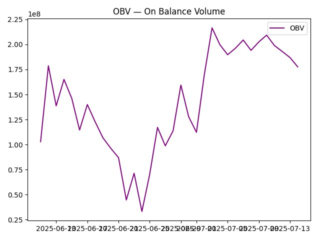

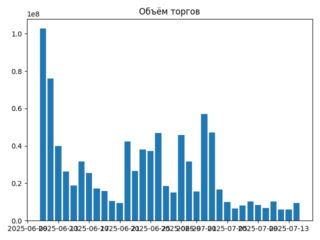

Анализ объемов и OBV

Интерпретация объемов торгов

Объем торгов является критически важным фактором для подтверждения ценовых движений. Падающий OBV (On-Balance Volume) указывает на то, что объем не подтверждает потенциальный рост цены. Это может свидетельствовать о слабости любых восходящих движений и необходимости дополнительного подтверждения для изменения тренда.

Значение объема для прогнозирования

Низкий или средний объем торгов может указывать на консолидацию или накопление позиций институциональными инвесторами. Трейдерам следует внимательно следить за изменениями в объемах, поскольку их увеличение может сигнализировать о начале нового трендового движения.

Полосы Боллинджера и рыночные условия

Анализ волатильности через Bollinger Bands

Цена SQDUSDT находится в диапазоне полос Боллинджера, что интерпретируется как нейтральное состояние. Такое положение может указывать на период консолидации перед значительным движением в любую сторону.

Стратегии торговли с Bollinger Bands

Нахождение цены в среднем диапазоне полос может предполагать стратегии торговли от границ канала или ожидание прорыва для следования тренду.

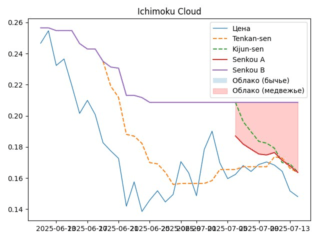

Паттерны Ichimoku и японские свечи

Анализ облака Ichimoku

Медвежий кросс в системе Ichimoku указывает на возможное дальнейшее снижение цены. Данный сигнал является важным для среднесрочного прогнозирования и требует внимательного мониторинга.

Интерпретация сигналов Ichimoku

Система Ichimoku предоставляет комплексный взгляд на рыночные условия, включая тренд, импульс и уровни поддержки/сопротивления. Медвежий кросс усиливает общую картину нисходящего тренда.

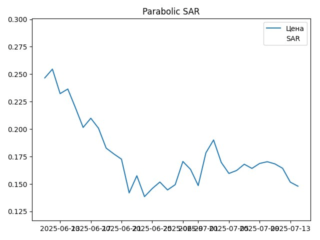

Parabolic SAR и точки разворота

Анализ Parabolic SAR

Parabolic SAR находится на уровне 0.19, что выше текущей цены и указывает на медвежий настрой. Данный индикатор может использоваться для определения точек выхода из длинных позиций или входа в короткие позиции.

Пивотные уровни

Основные пивотные уровни:

Основной пивот: 0.15 USDT

Сопротивление R1: 0.16 USDT

Поддержка S1: 0.14 USDT

Эти уровни служат важными ориентирами для определения целей и стоп-лоссов.

Анализ уровней Фибоначчи

Ключевые уровни коррекции

Уровни Фибоначчи предоставляют важные ориентиры для определения потенциальных точек разворота:

0.236: 0.25 USDT

0.382: 0.23 USDT

0.5: 0.21 USDT

0.618: 0.19 USDT

0.786: 0.16 USDT

Максимальное значение составляет 0.29 USDT, а минимальное - 0.12 USDT.

Использование уровней Фибоначчи в торговле

Текущая цена 0.15 USDT находится близко к уровню 0.786 (0.16 USDT), что может служить значительным уровнем поддержки. Трейдерам следует внимательно следить за реакцией цены на данном уровне.

Прогнозные диапазоны и таймфреймы

Краткосрочные прогнозы

Дневной диапазон: 0.13 – 0.17 USDT Данный диапазон отражает ожидаемую волатильность в течение торгового дня и может использоваться для внутридневных торговых стратегий.

Среднесрочные перспективы

Недельный диапазон: 0.09 – 0.21 USDT Более широкий диапазон указывает на потенциал значительных движений в течение недели, что требует более гибких подходов к управлению рисками.

Долгосрочные прогнозы

Месячный диапазон: 0.03 – 0.27 USDT Годовой диапазон: -0.09 – 0.39 USDT

Широкие долгосрочные диапазоны отражают высокую неопределенность и необходимость фундаментального анализа для принятия инвестиционных решений.

Стратегии управления рисками

Определение уровней стоп-лосса

Учитывая текущие технические условия, рекомендуется устанавливать стоп-лоссы ниже ключевых уровней поддержки. Для длинных позиций стоп-лосс может быть размещен ниже 0.14 USDT (S1).

Управление позициями

Высокая волатильность требует осторожного подхода к размерам позиций. Рекомендуется использовать не более 1-2% от торгового капитала на одну позицию.

Диверсификация портфеля

Концентрация в одном активе может быть рискованной. Рекомендуется диверсифицировать инвестиции между различными криптовалютами и классами активов.

Рекомендации для трейдеров

Для внутридневных трейдеров

Внутридневные трейдеры должны сосредоточиться на диапазоне 0.13-0.17 USDT и использовать быстрые индикаторы для определения точек входа и выхода.

Для свинг-трейдеров

Свинг-трейдеры могут рассмотреть возможности в более широком недельном диапазоне 0.09-0.21 USDT, используя технические паттерны для определения направления движения.

Для долгосрочных инвесторов

Долгосрочные инвесторы должны сосредоточиться на фундаментальном анализе проекта и рассматривать текущие уровни как потенциальные точки накопления при условии положительных фундаментальных факторов.

Заключение и финальные рекомендации

Текущий анализ SQDUSDT показывает преобладание медвежьих сигналов с некоторыми нейтральными индикаторами. Цена 0.15 USDT находится в критической зоне, где важно следить за объемами и подтверждением сигналов. Трейдерам рекомендуется проявлять осторожность и использовать строгие правила управления рисками.

Ключевые моменты для мониторинга включают изменения в объемах торгов, прорывы ключевых уровней поддержки и сопротивления, а также изменения в макроэкономической среде, которые могут повлиять на весь криптовалютный рынок.

Прогнозируемая цена

Прогноз SQD по дням

| Дата | Цена | Потенциальный ROI |

|---|---|---|

| 01 сентября 2025 | 0,058096 $ | -34.70% |

| 02 сентября 2025 | 0,058096 $ | -34.70% |

| 03 сентября 2025 | 0,058096 $ | -34.70% |

| 04 сентября 2025 | 0,058096 $ | -34.70% |

| 05 сентября 2025 | 0,305379 $ | 243.24% |

| 06 сентября 2025 | 0,211147 $ | 137.32% |

| 07 сентября 2025 | 0,239545 $ | 169.24% |

| 08 сентября 2025 | 0,239545 $ | 169.24% |

| 09 сентября 2025 | 0,239545 $ | 169.24% |

| 10 сентября 2025 | 0,239545 $ | 169.24% |

| 11 сентября 2025 | 0,239545 $ | 169.24% |

| 12 сентября 2025 | 0,239545 $ | 169.24% |

| 13 сентября 2025 | 0,239545 $ | 169.24% |

| 14 сентября 2025 | 0,239545 $ | 169.24% |

| 15 сентября 2025 | 0,239545 $ | 169.24% |

| 16 сентября 2025 | 0,239545 $ | 169.24% |

| 17 сентября 2025 | 0,239545 $ | 169.24% |

| 18 сентября 2025 | 0,239545 $ | 169.24% |

| 19 сентября 2025 | 0,239545 $ | 169.24% |

| 20 сентября 2025 | 0,01251 $ | -114.06% |

| 21 сентября 2025 | 0,0465 $ | -47.74% |

| 22 сентября 2025 | 0,04673 $ | -47.48% |

| 23 сентября 2025 | 0,320814 $ | -460.59% |

| 24 сентября 2025 | 0,340244 $ | -482.43% |

| 25 сентября 2025 | 0,00947 $ | -89.36% |

| 26 сентября 2025 | 0,00148 $ | -98.34% |

| 27 сентября 2025 | 0,01127 $ | -87.33% |

| 28 сентября 2025 | 0,03635 $ | -59.14% |

| 29 сентября 2025 | 0,03207 $ | -63.95% |

Калькулятор исторической доходности

Доходность за выбранный период

Итого: -52,66 $-52.66%

Расчет на основе динамики стоимости криптовалюты за период с 31.07.2025 по 31.08.2025

читай другие прогнозы

- ADAПрогнозы криптовалюты Cardano (ADA)0,82 $+40.67%

- ETLNПрогнозы акций Эталон (ETLN)56,56 ₽-6.29%

- PYTHПрогнозы криптовалюты Pyth Network (PYTH)0,18 $+72.05%

- TRNFPПрогнозы акций Транснефть (TRNFP)1 318,80 ₽-12.80%

- MTSSПрогнозы акций МТС (MTSS)219,40 ₽-17.96%

- AFKSПрогнозы акций АФК Система (AFKS)16,43 ₽-2.59%

- HYDRПрогнозы акций РусГидро (HYDR)0,47 ₽+2.06%

- TONПрогнозы криптовалюты Toncoin (TON)3,14 $+43.40%

- SIBNПрогнозы акций Газпромнефть (SIBN)529,35 ₽-9.32%

- PLZLПрогнозы акций Полюс (PLZL)2 133,20 ₽+7.82%

- BTCПрогнозы криптовалюты Биткоин (BTC)108 397,48 $+19.93%

- ZAYMПрогнозы акций МФК Займер (ZAYM)148,75 ₽+10.92%

- OKEYПрогнозы акций ОКЕЙ (OKEY)30,16 ₽+7.76%

- DYDXПрогнозы криптовалюты dYdX (DYDX)0,61 $+18.64%

- DATAПрогнозы акций Арендата (DATA)111,42 ₽+14.88%

- SNGSПрогнозы акций Сургутнефтегаз (SNGS)22,82 ₽+84.05%

- OZONПрогнозы акций Озон (OZON)4 371,00 ₽+4.10%

- SOLПрогнозы криптовалюты Солана (SOL)203,08 $+18.18%

- MOEXПрогнозы акций Мосбиржи (MOEX)179,61 ₽+24.16%

- XRPПрогнозы криптовалюты Ripple (XRP)2,82 $+20.16%

Пока без коментариев

Будьте первым, кто поделится своими мыслями об