- 📈 Рынок

- Крипта

- Radiant Capital

- ✍ Прогноз от Xvestor

Radiant Capital прогноз цены

Прогноз Radiant Capital (RDNT) на июнь 2025

Общая характеристика текущей рыночной ситуации

Анализ текущего состояния RDNT/USDT показывает, что криптовалюта находится в фазе консолидации после значительного снижения. Цена в 0.02 USDT представляет собой важный психологический уровень, который может стать основой для формирования нового восходящего движения либо продолжения нисходящего тренда.

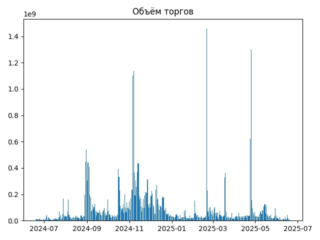

Объем торгов составляет 7,035,054, что указывает на средний интерес участников рынка. Данный показатель требует пристального наблюдения, поскольку увеличение объемов может подтвердить начало нового трендового движения.

Анализ скользящих средних: SMA и EMA индикаторы

Простые скользящие средние (SMA)

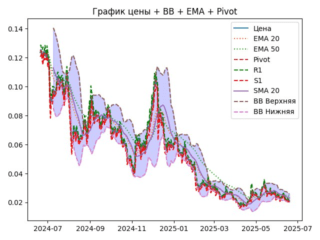

Текущее положение цены относительно простых скользящих средних указывает на сохранение медвежьего давления. Цена торгуется ниже ключевых уровней SMA, что подтверждает доминирование продавцов на рынке. Данная ситуация требует осторожного подхода к открытию длинных позиций.

Пробой цены выше скользящих средних может стать первым сигналом о начале восходящей коррекции. Трейдерам следует обращать внимание на динамику взаимодействия цены с данными индикаторами для своевременного определения точек входа.

Экспоненциальные скользящие средние (EMA)

Анализ экспоненциальных скользящих средних представляет следующую картину:

EMA20: 0.02 USDT

EMA50: 0.02 USDT

EMA100: 0.03 USDT

EMA200: 0.03 USDT

Сближение краткосрочных EMA20 и EMA50 на уровне текущей цены создает область потенциального разворота. Данная конфигурация может привести к формированию "золотого креста" при пробое цены вверх, что станет сильным бычьим сигналом.

Стратегии торговли на основе скользящих средних

Для эффективной торговли на основе анализа скользящих средних рекомендуется использовать следующие подходы:

Консервативная стратегия предполагает ожидание пробоя цены выше всех ключевых скользящих средних с подтверждением увеличенным объемом. Агрессивная стратегия позволяет входить в позицию при пробое краткосрочных EMA с жестким стоп-лоссом.

RSI индикатор: анализ перекупленности и перепроданности

Текущие показания RSI

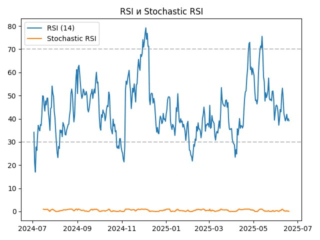

Индекс относительной силы (RSI) на 14-периодном интервале показывает значение 39.13, что находится в нейтральной зоне с небольшим смещением в сторону перепроданности. Данное значение указывает на то, что актив не находится в экстремальных зонах, что может свидетельствовать о накоплении энергии для следующего движения.

Приближение RSI к уровню 30 может создать благоприятные условия для формирования отскока, особенно при наличии дополнительных подтверждающих сигналов от других индикаторов.

Бычья дивергенция RSI: ключевой сигнал разворота

Особое внимание заслуживает выявленная бычья дивергенция между ценой и RSI индикатором. В то время как цена продолжает формировать более низкие минимумы, RSI показывает более высокие значения. Данная дивергенция является классическим сигналом потенциального разворота тренда вверх.

Историческая статистика показывает, что бычьи дивергенции RSI часто предшествуют значительным восходящим движениям, особенно когда они формируются на важных уровнях поддержки.

Применение RSI в торговых стратегиях

Трейдеры могут использовать RSI индикатор для определения оптимальных точек входа и выхода. Покупка при значениях RSI ниже 30 и продажа при значениях выше 70 остается классической стратегией, однако требует подтверждения от других технических индикаторов.

MACD индикатор: анализ дивергенции и сигнальной линии

Текущие показания MACD

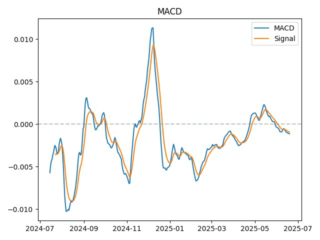

Индикатор MACD показывает значения -0.00 / -0.00, что указывает на медвежий сигнал. Близкие к нулю значения свидетельствуют о слабости текущего тренда и возможной подготовке к смене направления движения.

Наблюдение за динамикой MACD линии относительно сигнальной линии поможет определить момент потенциального разворота тренда. Пересечение MACD линии сигнальной снизу вверх станет дополнительным подтверждением бычьего сценария.

Гистограмма MACD и её интерпретация

Анализ гистограммы MACD позволяет оценить силу текущего тренда и его потенциальные изменения. Текущие близкие к нулю значения указывают на баланс между покупателями и продавцами, что может предвещать период повышенной волатильности.

Stochastic RSI: оценка краткосрочной динамики

Анализ показаний Stochastic RSI

Значение Stochastic RSI на уровне 0.00 указывает на экстремальную перепроданность актива. Данный индикатор, являясь более чувствительной версией классического RSI, часто дает ранние сигналы разворота тренда.

Нахождение Stochastic RSI в зоне экстремальной перепроданности создает благоприятные условия для формирования отскока, особенно при наличии поддержки от других технических факторов.

Стратегии использования Stochastic RSI

Эффективное применение Stochastic RSI требует комбинирования с другими индикаторами. Покупка при значениях ниже 20 и продажа при значениях выше 80 может принести хорошие результаты при правильном управлении рисками.

CCI индикатор: определение циклических экстремумов

Интерпретация показаний CCI

Commodity Channel Index (CCI) показывает значение -108.61, что указывает на состояние перепроданности актива. Значения CCI ниже -100 традиционно рассматриваются как сигнал потенциального разворота вверх.

Данный индикатор особенно эффективен для определения краткосрочных торговых возможностей и может служить дополнительным подтверждением сигналов от других осцилляторов.

Торговые сигналы CCI

Выход CCI из зоны перепроданности (выше -100) может стать триггером для открытия длинных позиций. Комбинирование сигналов CCI с анализом ценовых паттернов повышает вероятность успешных сделок.

ATR индикатор: анализ волатильности рынка

Оценка текущей волатильности

Average True Range (ATR) показывает значение 0.00, что может указывать на период низкой волатильности или требовать дополнительной калибровки индикатора. Низкая волатильность часто предшествует периодам резких ценовых движений.

Трейдерам следует готовиться к возможному увеличению волатильности, что может создать новые торговые возможности при правильном позиционировании.

Применение ATR в управлении рисками

ATR индикатор широко используется для определения размеров стоп-лоссов и тейк-профитов. Установка стоп-лосса на расстоянии 2-3 значений ATR от точки входа помогает избежать ложных срабатываний.

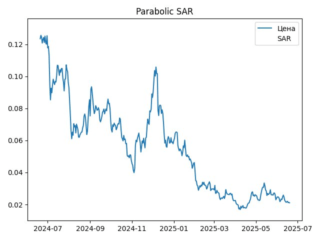

Parabolic SAR: определение точек разворота тренда

Анализ показаний Parabolic SAR

Parabolic SAR находится на уровне 0.03, что выше текущей цены и указывает на медвежий сигнал. Данный индикатор эффективен для определения трендовых движений и точек потенциального разворота.

Пробой цены выше уровня Parabolic SAR может стать сигналом к смене тренда на восходящий, что откроет новые возможности для длинных позиций.

Стратегии торговли с Parabolic SAR

Классическая стратегия предполагает покупку при пробое цены выше SAR и продажу при пробое ниже SAR. Данный подход особенно эффективен на трендовых рынках с четко выраженными направлениями движения.

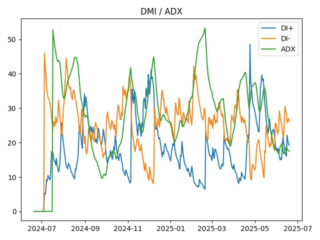

ADX и DMI: оценка силы тренда и направления

Анализ силы тренда через ADX

Average Directional Index (ADX) показывает значение 17.46, что указывает на слабый тренд. Значения ADX ниже 25 традиционно интерпретируются как отсутствие сильного направленного движения на рынке.

Слабость тренда может создавать благоприятные условия для формирования нового импульсного движения при появлении соответствующих катализаторов.

DMI индикаторы: DI+ и DI-

Анализ Directional Movement Index показывает:

DI+: 19.3

DI-: 26.0

Превышение DI- над DI+ подтверждает медвежий характер текущего движения, однако относительно небольшая разница указывает на возможность быстрой смены баланса сил.

Комбинированный анализ ADX и DMI

Сочетание слабого ADX с умеренным превышением DI- над DI+ создает ситуацию неопределенности, которая может разрешиться в любую сторону. Трейдерам следует ожидать катализатор для формирования нового тренда.

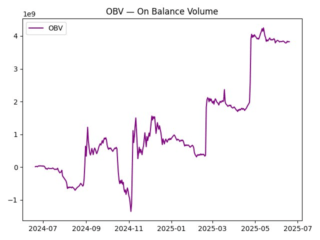

OBV индикатор: анализ объемов и подтверждение тренда

Растущий OBV как бычий сигнал

On-Balance Volume (OBV) показывает растущую динамику, что подтверждает накопление объемов на покупку. Данный индикатор является важным подтверждающим сигналом для потенциального разворота тренда вверх.

Расхождение между падающей ценой и растущим OBV создает положительную дивергенцию, которая часто предшествует значительным восходящим движениям.

Стратегии использования OBV

Комбинирование анализа OBV с ценовыми паттернами позволяет повысить точность торговых сигналов. Подтверждение ценового пробоя увеличением OBV значительно повышает вероятность успешного движения.

Bollinger Bands: анализ волатильности и торговых диапазонов

Позиция цены относительно полос Боллинджера

Цена RDNT/USDT находится в диапазоне полос Боллинджера, что характеризуется как нейтральная ситуация. Данное положение указывает на период консолидации и накопления энергии для следующего движения.

Сужение полос Боллинджера может предвещать период повышенной волатильности, что создаст новые торговые возможности для активных участников рынка.

Торговые стратегии с Bollinger Bands

Классическая стратегия предполагает покупку при касании нижней полосы и продажу при касании верхней полосы. Однако в периоды сильных трендов цена может длительное время двигаться вдоль одной из полос.

Pivot Points: ключевые уровни поддержки и сопротивления

Анализ основных уровней Pivot

Текущие уровни Pivot составляют:

Основной Pivot: 0.02

Сопротивление R1: 0.02

Поддержка S1: 0.02

Совпадение основных уровней с текущей ценой указывает на важность данной области для дальнейшего ценового движения. Пробой в любую сторону может привести к ускоренному движению к следующим уровням.

Применение Pivot Points в торговле

Уровни Pivot Points служат ориентирами для установки целей прибыли и уровней стоп-лосса. Торговля от данных уровней с подтверждением другими индикаторами может принести стабильные результаты.

Уровни Фибоначчи: определение потенциальных целей

Анализ коррекционных уровней Фибоначчи

Ключевые уровни Фибоначчи для RDNT/USDT:

23.6%: 0.10 USDT

38.2%: 0.09 USDT

50.0%: 0.07 USDT

61.8%: 0.06 USDT

78.6%: 0.04 USDT

Диапазон от максимума 0.13 до минимума 0.02 USDT показывает значительный потенциал для восходящей коррекции при смене тренда.

Торговые стратегии с уровнями Фибоначчи

Уровни Фибоначчи могут служить целями для фиксации прибыли при восходящем движении. Первоначальной целью может стать уровень 38.2% (0.09 USDT), а долгосрочной - уровень 61.8% (0.06 USDT).

Временные диапазоны и ценовые коридоры

Краткосрочные диапазоны

Анализ ценовых диапазонов по временным периодам:

Дневной: 0.02 - 0.02 USDT

Недельный: 0.02 - 0.03 USDT

Месячный: 0.01 - 0.03 USDT

Годовой: -0.00 - 0.04 USDT

Узкий дневной диапазон указывает на период консолидации, который может завершиться резким движением в любую сторону.

Долгосрочные перспективы

Годовой диапазон показывает значительный потенциал роста до уровня 0.04 USDT, что составляет 100% от текущей цены. Данные уровни могут служить долгосрочными ориентирами для инвесторов.

Заключение и торговые рекомендации

Комплексный технический анализ RDNT/USDT выявляет смешанные сигналы с преобладанием нейтральных и слабо медвежьих индикаций. Однако наличие бычьей дивергенции RSI, растущего OBV и экстремальных значений осцилляторов создает предпосылки для потенциального разворота тренда вверх.

Рекомендуется использовать консервативный подход с жесткими стоп-лоссами и поэтапной фиксацией прибыли на ключевых уровнях сопротивления. Трейдерам следует внимательно отслеживать объемы торгов и подтверждение сигналов от множественных индикаторов перед принятием торговых решений.

Прогнозируемая цена

Калькулятор исторической доходности

Доходность за выбранный период

Итого: +NaN%

Расчет на основе динамики стоимости криптовалюты за период с по 24.06.2025

читай другие прогнозы

- VKCOПрогнозы акций ВК (VKCO)254,60 ₽+4.13%

- BTCПрогнозы криптовалюты Биткоин (BTC)104 929,56 $+6.72%

- NEONПрогнозы криптовалюты Neon (NEON)0,11 $-18.99%

- ARKMПрогнозы криптовалюты Arkham (ARKM)0,44 $+14.94%

- SALDПрогнозы криптовалюты Salad (SALD)0,00 $-4.43%

- GSWIFTПрогнозы криптовалюты GameSwift (GSWIFT)0,01 $+36.52%

- NYMПрогнозы криптовалюты Nym (NYM)0,04 $-4.63%

- EGOПрогнозы криптовалюты Paysenger EGO (EGO)0,00 $-1.64%

- VELOПрогнозы криптовалюты Velo (VELO)0,01 $-11.63%

- TENETПрогнозы криптовалюты TENET (TENET)0,00 $-11.15%

- FMBПрогнозы криптовалюты Flappymoonbird (FMB)0,01 $-1.60%

- TURBOSПрогнозы криптовалюты Turbos Finance (TURBOS)0,00 $-0.58%

- TOMIПрогнозы криптовалюты TOMI (TOMI)0,00 $+5327.63%

- LMWRПрогнозы криптовалюты LimeWire (LMWR)0,07 $+17.01%

- LADYSПрогнозы криптовалюты Milady Meme Coin (LADYS)0,00 $-75.68%

- MVLПрогнозы криптовалюты MVL (MVL)0,00 $-31.46%

- AGIПрогнозы криптовалюты Delysium (AGI)0,05 $-11.15%

- CGPTПрогнозы криптовалюты ChainGPT (CGPT)0,09 $-9.17%

- AXLПрогнозы криптовалюты Axelar (AXL)0,38 $+8.49%

- MBXПрогнозы криптовалюты MARBLEX (MBX)0,20 $+9.13%

Пока без коментариев

Будьте первым, кто поделится своими мыслями об