- 📈 Рынок

- Крипта

- Sui Name Service

- ✍ Прогноз от Xvestor

Sui Name Service прогноз цены

Прогноз Sui Name Service (NS) на сентябрь 2025

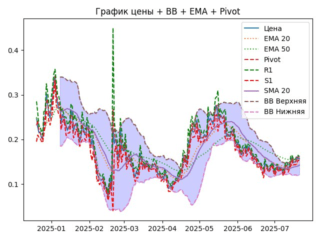

На момент анализа NSUSDT торгуется на уровне 0.16 USDT, демонстрируя нисходящую динамику в краткосрочной перспективе. Однако детальное изучение технических индикаторов показывает более сложную картину, где медвежьи и бычьи сигналы переплетаются, создавая неоднозначную торговую ситуацию.

Исторический диапазон торговли токена впечатляет своей амплитудой: от минимального значения 0.00 USDT до максимального 0.50 USDT за год. Текущая позиция на уровне 0.16 USDT находится примерно в середине этого диапазона, что может указывать на потенциал как для роста, так и для снижения.

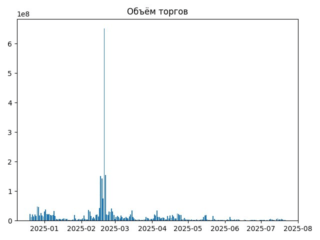

Волатильность и торговые объёмы

Средний торговый объём составляет 2,446,955 единиц, что классифицируется как средний или низкий показатель. Такой объём может указывать на снижение интереса участников рынка к данному активу в краткосрочной перспективе, однако это также может создавать возможности для значительных ценовых движений при появлении крупных покупателей или продавцов.

Анализ скользящих средних

Простые скользящие средние (SMA)

Текущее положение цены относительно простых скользящих средних демонстрирует смешанную картину. Цена находится выше 50-периодной SMA, что обычно интерпретируется как позитивный сигнал для краткосрочных трейдеров. Однако позиция ниже 200-периодной SMA указывает на сохраняющееся давление продавцов в долгосрочной перспективе.

Эта конфигурация часто наблюдается во время переходных периодов рынка, когда актив пытается сменить направление тренда. Для трейдеров это означает необходимость повышенного внимания к подтверждающим сигналам от других индикаторов.

Экспоненциальные скользящие средние (EMA)

Анализ экспоненциальных скользящих средних предоставляет более детальную картину:

EMA20 = 0.15 USDT

EMA50 = 0.15 USDT

EMA100 = 0.16 USDT

EMA200 = 0.17 USDT

Текущая цена 0.16 USDT находится между EMA100 и EMA200, что создаёт зону консолидации. Совпадение значений EMA20 и EMA50 на уровне 0.15 USDT формирует важный уровень поддержки, пробой которого может привести к дальнейшему снижению.

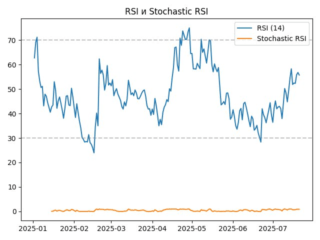

Осцилляторы и индикаторы импульса

Индекс относительной силы (RSI)

RSI на уровне 55.72 находится в нейтральной зоне, что указывает на отсутствие экстремальных условий перекупленности или перепроданности. Этот показатель свидетельствует о сбалансированном давлении покупателей и продавцов, создавая возможности для движения в любом направлении в зависимости от внешних факторов.

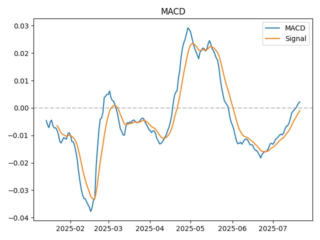

MACD: сигналы конвергенции и дивергенции

Значения MACD 0.00 / -0.00 формируют потенциальный бычий сигнал. Несмотря на близкие к нулю значения, техническая интерпретация указывает на возможное начало восходящего импульса. Трейдерам следует ожидать подтверждения этого сигнала через увеличение объёмов торговли или пробой ключевых уровней сопротивления.

Стохастический RSI: анализ перекупленности

Показатель Stochastic RSI на уровне 0.87 сигнализирует о состоянии перекупленности актива. Это означает, что в краткосрочной перспективе вероятна коррекция или консолидация цены. Опытные трейдеры могут использовать это как сигнал для фиксации прибыли по длинным позициям или подготовки к открытию коротких позиций.

Дополнительные технические индикаторы

Индекс товарного канала (CCI)

Значение CCI 112.30 подтверждает состояние перекупленности, зафиксированное Stochastic RSI. Уровень выше 100 традиционно интерпретируется как сигнал к потенциальному развороту цены вниз. Однако в условиях сильного тренда CCI может оставаться в зоне экстремальных значений продолжительное время.

Средний истинный диапазон (ATR)

ATR на уровне 0.01 указывает на высокую волатильность актива. Для NSUSDT это означает возможность значительных внутридневных колебаний, что создаёт как возможности для получения прибыли, так и повышенные риски для трейдеров.

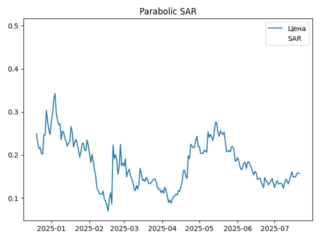

Параболический SAR

Значение Parabolic SAR 0.14, находящееся под текущей ценой, генерирует бычий сигнал. Этот индикатор следования за трендом показывает, что краткосрочная динамика может быть направлена вверх, несмотря на общий нисходящий тренд.

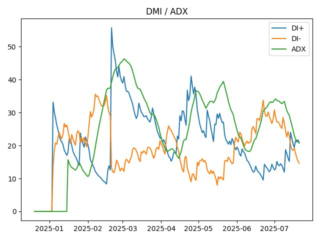

Анализ направленного движения (ADX и DMI)

Силы тренда

ADX на уровне 20.86 характеризует текущий тренд как слабый. Значения ADX ниже 25 обычно указывают на боковое движение или отсутствие ярко выраженного направления. Это создаёт сложности для трендовых стратегий, но открывает возможности для торговли в диапазоне.

Направленные индикаторы

Соотношение DI+ (20.7) > DI- (14.6) формирует бычий сигнал, указывая на преобладание покупательского давления над продажами. Этот показатель контрастирует с общим нисходящим трендом, что может сигнализировать о подготовке к смене направления движения.

Объёмный анализ

On-Balance Volume (OBV)

Растущий показатель OBV подтверждает теорию о накоплении актива институциональными игроками. Когда объём опережает ценовое движение, это часто предсказывает будущий рост цены. Данный сигнал особенно важен в контексте других бычьих индикаторов.

Интерпретация объёмных паттернов

Средний уровень торгового объёма в 2,446,955 единиц требует осторожной интерпретации. С одной стороны, низкий объём может указывать на отсутствие интереса к активу. С другой стороны, накопление на низких объёмах часто предшествует значительным ценовым прорывам.

Полосы Боллинджера и волатильность

Анализ диапазона торговли

Позиция цены в пределах полос Боллинджера характеризуется как нейтральная. Это означает, что актив торгуется без экстремальных отклонений от средних значений, что может предшествовать периоду повышенной волатильности.

Трейдерам следует следить за потенциальным сужением полос, которое часто предшествует значительным ценовым движениям. Расширение полос будет сигнализировать о начале нового трендового движения.

Уровни поддержки и сопротивления

Анализ пивотных точек

Ключевые уровни для краткосрочной торговли:

Центральный пивот: 0.16 USDT

Первое сопротивление (R1): 0.16 USDT

Первая поддержка (S1): 0.15 USDT

Совпадение центрального пивота с текущей ценой и первым сопротивлением создаёт критическую зону принятия решений. Пробой выше 0.16 USDT может открыть путь к тестированию более высоких уровней сопротивления.

Уровни коррекции Фибоначчи

Детальный анализ уровней Фибоначчи предоставляет важные ориентиры для долгосрочного планирования:

23.6%: 0.39 USDT - долгосрочная цель роста

38.2%: 0.33 USDT - среднесрочное сопротивление

50%: 0.28 USDT - психологически важный уровень

61.8%: 0.23 USDT - ключевая зона сопротивления

78.6%: 0.16 USDT - текущий уровень (критическая поддержка)

Нахождение цены на уровне 78.6% коррекции Фибоначчи является технически значимым фактором, так как этот уровень часто служит последней линией обороны для быков перед возможным падением к историческим минимумам.

Свечной анализ

Паттерн "Доджи"

Формирование свечного паттерна "Доджи" указывает на неопределённость на рынке и баланс сил между покупателями и продавцами. Этот паттерн часто появляется в точках разворота тренда или в периоды консолидации.

В контексте текущей рыночной ситуации "Доджи" может предвещать значительное ценовое движение в ближайшем будущем. Направление этого движения будет зависеть от подтверждающих сигналов других индикаторов и внешних факторов рынка.

Система Ichimoku

Бычий кроссовер

Формирование бычьего кросса в системе Ichimoku представляет один из самых сильных технических сигналов для потенциального роста цены. Этот комплексный индикатор учитывает множество факторов, включая поддержку, сопротивление, импульс и направление тренда.

Появление бычьего сигнала Ichimoku в сочетании с другими позитивными индикаторами (растущий OBV, бычий MACD, позитивный DMI) создаёт сильную техническую основу для потенциального восходящего движения.

Прогнозы по временным горизонтам

Краткосрочный прогноз (1 день)

Ожидаемый диапазон торговли: 0.14 – 0.17 USDT

В краткосрочной перспективе NSUSDT может испытывать повышенную волатильность в указанном диапазоне. Ключевыми уровнями для наблюдения станут:

Поддержка на уровне 0.14 USDT (потенциальная зона покупок)

Сопротивление на уровне 0.17 USDT (зона фиксации прибыли)

Среднесрочный прогноз (неделя)

Недельный диапазон: 0.12 – 0.20 USDT

Расширение диапазона в недельной перспективе отражает увеличение неопределённости и потенциальной волатильности. Пробой уровня 0.20 USDT может сигнализировать о начале более значительного восходящего движения.

Среднесрочный прогноз (месяц)

Месячный диапазон: 0.08 – 0.23 USDT

Широкий месячный диапазон подчёркивает высокий потенциал волатильности актива. Уровень 0.23 USDT совпадает с важным уровнем коррекции Фибоначчи, что делает его критическим для определения дальнейшего направления тренда.

Долгосрочный прогноз (год)

Годовой диапазон: 0.00 – 0.31 USDT

Экстремально широкий годовой диапазон отражает высокорисковую природу актива и потенциал как для значительных прибылей, так и для существенных убытков.

Рекомендации для трейдеров

Стратегии для консервативных инвесторов

Консервативным трейдерам рекомендуется:

Ожидать более чёткого определения направления тренда

Использовать стратегии усреднения стоимости при входе в позицию

Устанавливать стоп-лоссы на уровне 0.14 USDT

Рассматривать частичную фиксацию прибыли на уровне 0.18-0.20 USDT

Подходы для активных трейдеров

Активные трейдеры могут воспользоваться:

Торговлей в диапазоне между 0.15-0.17 USDT

Использованием высокой волатильности для скальпинговых стратегий

Мониторингом объёмов для подтверждения прорывов

Применением кредитного плеча с осторожностью из-за высокой волатильности

Риски и предостережения

Технические риски

Основные технические риски включают:

Ложные прорывы ключевых уровней поддержки и сопротивления

Резкие изменения волатильности без предварительного предупреждения

Расхождения между различными техническими индикаторами

Фундаментальные факторы

Трейдерам следует учитывать внешние факторы, которые могут влиять на цену NSUSDT независимо от технических сигналов. Новости о регулировании, партнёрствах, технологических обновлениях или изменениях в команде проекта могут кардинально изменить рыночную динамику.

Заключение и общая оценка

Технический анализ NSUSDT представляет сложную картину смешанных сигналов, где бычьи и медвежьи индикаторы создают состояние неопределённости. Текущая цена 0.16 USDT находится в критической зоне, где решение о дальнейшем направлении движения может быть принято в ближайшем будущем.

Ключевые бычьи факторы включают бычий кросс Ichimoku, растущий OBV, позитивные сигналы MACD и DMI. Медвежьими факторами являются общий нисходящий тренд, показатели перекупленности CCI и Stochastic RSI, а также слабость общего тренда по ADX.

Прогнозируемая цена

Прогноз NS по дням

| Дата | Цена | Потенциальный ROI |

|---|---|---|

| 07 сентября 2025 | 0,379085 $ | 177.35% |

| 08 сентября 2025 | 0,078502 $ | -42.57% |

| 09 сентября 2025 | 0,078502 $ | -42.57% |

| 10 сентября 2025 | 0,078502 $ | -42.57% |

| 11 сентября 2025 | 0,078502 $ | -42.57% |

| 12 сентября 2025 | 0,078502 $ | -42.57% |

| 13 сентября 2025 | 1,942839 $ | 1321.45% |

| 14 сентября 2025 | 1,942839 $ | 1321.45% |

| 15 сентября 2025 | 1,942839 $ | 1321.45% |

| 16 сентября 2025 | 1,942839 $ | 1321.45% |

| 17 сентября 2025 | 1,942839 $ | 1321.45% |

| 18 сентября 2025 | 1,942839 $ | 1321.45% |

| 19 сентября 2025 | 1,942839 $ | 1321.45% |

| 20 сентября 2025 | 4,269989 $ | 3024.08% |

| 21 сентября 2025 | 2,096672 $ | 1434.00% |

| 22 сентября 2025 | 2,243333 $ | 1541.30% |

| 23 сентября 2025 | 2,549164 $ | -1965.06% |

| 24 сентября 2025 | 0,15338 $ | 12.22% |

| 25 сентября 2025 | 0,166395 $ | 21.74% |

| 26 сентября 2025 | 0,172882 $ | 26.49% |

| 27 сентября 2025 | 0,615192 $ | 350.10% |

| 28 сентября 2025 | 0,998383 $ | -830.45% |

| 29 сентября 2025 | 0,10642 $ | -22.14% |

| 30 сентября 2025 | 0,09614 $ | -29.66% |

| 01 октября 2025 | 0,10391 $ | -23.98% |

| 02 октября 2025 | 0,09824 $ | -28.12% |

| 03 октября 2025 | 0,90122 $ | 559.36% |

| 04 октября 2025 | 2,924768 $ | 2039.87% |

| 05 октября 2025 | 3,156389 $ | 2209.33% |

Калькулятор исторической доходности

Доходность за выбранный период

Итого: +23,10 $+23.10%

Расчет на основе динамики стоимости криптовалюты за период с 06.08.2025 по 06.09.2025

читай другие прогнозы

- DATAПрогнозы акций Арендата (DATA)109,68 ₽+18.53%

- WUSHПрогнозы акций Whoosh (WUSH)116,40 ₽+7.39%

- SBERПрогнозы акций СБЕР (SBER)310,70 ₽+0.42%

- MOEXПрогнозы акций Мосбиржи (MOEX)175,50 ₽+19.66%

- OZONПрогнозы акций Озон (OZON)4 311,00 ₽+6.70%

- PRMDПрогнозы акций Промомед (PRMD)434,45 ₽+11.64%

- ARBПрогнозы криптовалюты Arbitrum (ARB)0,49 $+63.17%

- ONDOПрогнозы криптовалюты Ondo (ONDO)0,90 $-0.53%

- PLZLПрогнозы акций Полюс (PLZL)2 240,80 ₽+11.57%

- LENTПрогнозы акций Лента (LENT)1 856,00 ₽+7.76%

- INJПрогнозы криптовалюты Injective (INJ)12,97 $+29.92%

- TRMKПрогнозы акций ТМК (TRMK)119,20 ₽+17.45%

- ETHПрогнозы криптовалюты Эфириум (ETH)4 295,04 $+25.73%

- WLFIПрогноз криптовалюты World Liberty Financial (WLFI)0,18 $+70.40%

- AFLTПрогнозы акций Аэрофлот (AFLT)62,18 ₽-13.16%

- PIKKПрогнозы акций ПИК (PIKK)652,00 ₽-7.98%

- LSNGПрогнозы акций Ленэнерго (LSNG)17,30 ₽+9.83%

- MDMGПрогнозы акций Мать и Дитя (MDMG)1 245,90 ₽+20.39%

- MGNTПрогнозы акций Магнит (MGNT)3 536,00 ₽-4.41%

- TRXПрогнозы криптовалюты TRON (TRX)0,33 $-9.39%

Пока без коментариев

Будьте первым, кто поделится своими мыслями об